Бесплатная консультация

онлайн или в офисе в 132 городах России

08.08.2024

680

Что крайне важно? Только четко осознавая плюсы и минусы рефинансирования кредита, получится воспользоваться услугой с максимальной выгодой для себя. В противном случае вместо того, чтобы выиграть в деньгах, можно переплатить.

На что еще обратить внимание? Рефинансирование кредита возможно лишь при соблюдении заемщиком определенных условий. Если какие-то моменты банк не удовлетворят, ссуду он просто не предоставит.

Юрист ФЦБ проведет индивидуальный разбор вашей ситуации и даст рекомендации. Бесплатно!

Получить консультацию

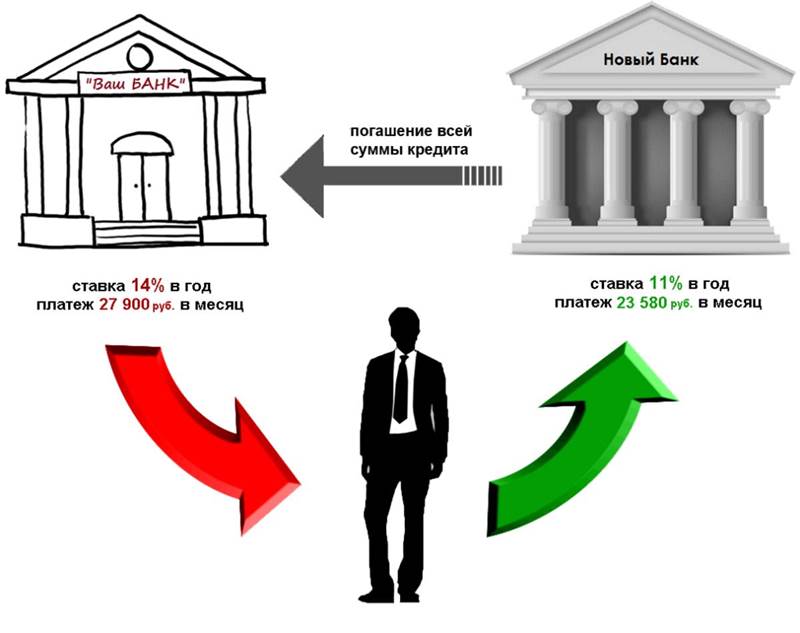

Рефинансирование – это замена существующего долгового обязательства посредством заключения нового кредитного договора. Порядок и условия зависят от многих факторов: специфики банковского регулирования конкретного финансового учреждения, степени риска, платежеспособности заемщика и пр.

Как правило, банк предлагает другие условия погашения, предполагающие снижение процентной ставки или увеличения срока действия контракта. Для оформления нужно обратиться в любую специализированную организацию, включая и ту, где был выдан заем.

Чаще всего этот способ задействуется для быстрого возврата долга одному кредитору за счет заимствованных средств другого. Испытывающий трудности с обязательными платежами клиент берет взаймы на более выгодных условиях для погашения предыдущей задолженности.

Чтобы окончательно не попасть в долговую яму перед тем, как оформлять рефинансирование кредита, нужно изучить плюсы и минусы, а также почитать отзывы людей, имевших такой опыт.

Первоначально необходимо произвести оценку процентной ставки. Ее величина должна быть значительно ниже, чем у той, которая имеется по текущему кредиту. Кроме того, надо выяснить, существуют ли какие-нибудь комиссионные сборы, и поинтересоваться их величиной. Вполне может оказаться так, что в итоге никакой выгоды не будет, а кредитная нагрузка только увеличится.

Рассмотрим на примере. Допустим, заемщик в 2021 году взял кредит на сумму в 500 тысяч рублей на три года по ставке 12 %. В соответствии с договором он обязуется каждый месяц выплачивать по 16,5 тыс. руб. Таким образом, к концу лета 2022 года было погашено 200 тысяч.

После чего должник принял решение о рефинансировании кредита, взвесив все плюсы и минусы подобного шага. Он воспользовался программой другого банка, так как там ставка составляла всего 5,4 % годовых, а срок погашения – два года. Следовательно, выплачивать теперь надо ежемесячно немногим больше 13 тысяч рублей, что приносит ощутимую экономию (3 000 руб.)

Реструктуризация также является инструментом для снижения кредитной нагрузки заемщика, но она имеет заметные отличия от рефинансирования. Механизм снижения долговой зависимости реализуется, когда человек по какой-либо уважительной причине не в состоянии производить кредитору обязательные платежи.

Например, должник попал под сокращение на работе или потерял некоторые источники дохода по независящим от него причинам. Рассмотрим основные отличия этих двух механизмов.

Реструктуризацию кредита можно задействовать только в том финансовом учреждении, где был получен заем. Рефинансирование реализуется в любом банке, который предлагает наиболее выгодные условия.

Для того чтобы кредитор согласился на реструктуризацию долга, заемщик должен предоставить веские доказательства невозможности выплат по взятым обязательствам.

Рефинансирование же нельзя оформить после просрочки по кредиту.

Реструктуризация ухудшает кредитную историю, а рефинансирование положительно влияет на нее.

Оснований для инициирования рефинансирования кредита с учетом плюсов и минусов этой процедуры может быть несколько.

Иногда возникают ситуации, при которых совершать обязательные платежи становится затруднительно. Даже самый ответственный заемщик с безупречной КИ не застрахован от болезни, потери источника дохода и т.д.

Просрочки платежей недопустимы, так как банки всегда очень рационально оценивают риски и практически всегда возвращают свои деньги. Поэтому на помощь приходит рефинансирование: с одной стороны, оно поможет сократить финансовую нагрузку, а с другой, продемонстрирует кредитному учреждению ответственность перед выполнениями взятых на себя обязательств.

Как только заемщик осознает, что не имеет возможности совершать платежи, ему нужно, не доводя дело до просрочек, немедленно обратиться в банк. Если рефинансирование будет одобрено, то после проверки кредитной истории человек получает новый технический заем, который идет на погашение предыдущего. От КИ зависят условия выдаваемого кредита.

Перед рефинансированием можно предпринять попытку реструктуризации долга. Например, можно уменьшить размер платежей при увеличении срока погашения. Банки часто идут на такую сделку, так как заинтересованы в возврате своих средств.

Допустим, что до погашения предыдущего кредита оставалось 2 года. При пересмотре условий срок сократился до 18 месяцев. При этом из-за снижения ставки ежемесячный платеж может измениться в незначительных пределах.

Если заемщик стал частично неплатежеспособным, то за счет увеличения срока возврата кредита сумма его ежемесячного платежа снижается.

В зависимости от ключевой ставки ЦБ РФ и макроэкономической ситуации в стране многие коммерческие банки подвергают ревизии свои условия предоставления кредитов. Иногда происходит так, что текущие условия получения займа оказываются выгоднее, чем в тот момент, когда был оформлен первый кредит.

Время от времени ставка снижается на несколько пунктов всего за пару месяцев. Например, за 2-й квартал 2022 года средняя ставка по потребительским кредитам в банках, входящих в топ-15, снизилась на 7,52 пункта и составила 17,93 % годовых (соответственно, ключевая ставка за это время упала на 10,5 п. п. – с 20 % до 9,5 %).

Для тех, кто имеет несколько непогашенных кредитов, рефинансирование является оптимальным вариантом снижения долгового бремени. При помощи этого инструмента можно объединять все займы и осуществлять единый платеж. Величину ежемесячной выплаты и срок можно при необходимости изменять.

Положительный эффект от этого финансового инструмента был описан выше. Но есть и другие плюсы:

Естественно, что главным достоинством рефинансирования является снижение переплаты. Рассмотрим механизм использования на конкретном примере. Сделаем расчет условного кредита, при желании в этот алгоритм можно подставить свои цифры:

Заемщик один год назад взял кредит наличными на сумму 500 тысяч рублей под 20 % годовых на 5 лет. При этом ежемесячный платеж составляет 13 246 рублей. Сделав первые 12 выплат, он принял решение о рефинансировании и обратился в другое финансовое учреждение. Остаточный долг к этому моменту составляет 435 тыс. руб. (для расчета можно воспользоваться любым кредитным калькулятором). Эта сумма и составит тело нового займа.

Заемщик обратился для рефинансирования в банк, предлагающий ставку 10 %. Таким образом, в новый кредит входит сумма 435 тысяч рублей, а срок остается прежним (оставшиеся 4 года).

Считаем. Сумма ежемесячного платежа сократилась до 11 455 рублей. Общий размер переплаты по процентам снизился на 86 тыс. руб. Кроме того, этот заемщик может оставить ежемесячный платеж на прежнем уровне. В этом случае новый договор заключается на 40 месяцев. В итоге переплата и вовсе сократится на 106 тыс. рублей. Выгода очевидна.

Основной недостаток – это повышенные требования к заемщикам со стороны банков. Не каждое финансово-кредитное учреждение готово идти навстречу, предоставляя рефинансирование долга.

Используя этот инструмент, банки решают другую задачу: предоставление более низких ставок способствует привлечению клиентов, доказавших свою платежеспособность. Так как потенциально они могут приобрести и другие продукты. Такой заемщик должен иметь стабильный источник дохода и желательно безупречную КИ.

К минусам можно отнести и не универсальность рефинансирования. То есть, применение этого инструмента не всегда выгодно. Если заемщик не проведет предварительный расчет, он может даже потерять средства. Дело в том, что банки традиционно применяют аннуитетную схему погашения ссуды, при которой основная часть процентов погашается в первой половине срока. Поэтому рефинансирование окажется нецелесообразным.

Продолжим рассмотрение нашего примера с кредитом на 500 тысяч рублей. Ставка составляет 20 %, а срок погашения – 5 лет. Сумма ежемесячного платежа равняется 13 246 рублей. Рефинансировать его будем под 10 %, но на разных сроках.

Расчеты показывают, что чем меньше времени осталось до погашения долга, тем хуже условия, предоставляемые рефинансированием.

Кроме того, следует подчеркнуть, что для наглядности мы рассматривали динамику сокращения платежа и переплаты при значительной разнице в ставках, которая составила 10 % годовых. Если в реальности она будет меньше, то и эффект будет гораздо скромнее. Например, при величине в 5-7 % рефинансирование оказывается бессмысленным и не нужным, особенно на поздних сроках действия кредитного договора.

Изучив все плюсы и минусы рефинансирования кредита, нужно внимательно ознакомиться с условиями, которые выдвигают банки. Одним из главных критериев является отсутствие просроченных платежей. При их наличии в дополнительном кредитовании может быть отказано.

Другим основанием служит достаточная продолжительность для погашения кредита. Если договор по займу истекает через несколько месяцев, то рефинансирование не выгодно ни банку, ни клиенту.

Также важным условием является соблюдение лимитов по количеству взятых кредитов. Некоторые финансовые учреждения проводят политику, при которой ограничено число займов, подлежащих объединению.

Кроме того, важное значение имеет наличие трудового стажа. Банки требуют, чтобы у заемщика был трудовой стаж длительностью хотя бы от 6 месяцев до одного года.

Стоит упомянуть и о таком важном факторе как достижение определенного возраста. По закону брать кредит может гражданин, достигший 18 лет. Но некоторые банки предъявляют повышенные требования к этому критерию.

Наконец, не последнюю роль при принятии положительного решения по рефинансированию играет высокий личный кредитный рейтинг.

Расскажем о нем подробнее. По сути, выдача нового займа для погашения предыдущего является розничным кредитованием. Следовательно, для предоставления необходим тщательный предварительный анализ платежеспособности клиента для сведения риска к минимуму. Поэтому кредитной истории заемщика уделяется самое пристальное внимание.

Для удобства КИ выражается при помощи числового коэффициента – ПКР.

Чем выше персональный кредитный рейтинг, тем больше вероятность одобрения рефинансирования на выгодных условиях. ПКР рассчитывается в пределах 1-999.

При нестабильной экономической ситуации требования к величине рейтинга возрастают. Например, при ипотечном кредитовании (и рефинансировании долга) на сегодняшний день заемщик должен иметь ПКР не ниже 793. Естественно, если запрашиваемая клиентом сумма высока, то и требования заметно строже.

Оказание подобной услуги увеличивает шансы на погашение выданного ранее кредита с дополнительным заработком банка. Кроме того, увеличивается база лояльных клиентов.

Банки заинтересованы в привлечении новых клиентов, поэтому специалисты проектируют специальные программы, реализация которых упрощает выплату ранее оформленных кредитов. Тем не менее, в большинстве случаев требуется не менее двух ежемесячных платежей.

В общем-то ничто не запрещает производить рефинансирование многократно. Но финансово-кредитные учреждения избегают работать с займами, которые подвергались этой процедуре более двух раз.

Нет, такая возможность отсутствует. Поэтому перед рефинансированием нужно тщательно проанализировать свою текущую платежеспособность. Хотя ряд банков может пойти на некоторое смягчение условий по сделке, увеличив сумму займа для того, чтобы вы имели возможность не только вносить обязательные взносы, но и обладать средствами для удовлетворения повседневных нужд.

Выдача нового кредита невозможна, если заемщик и его кредитная история не удовлетворяет требованиям банка, в который он обратился. Каждое финансовое учреждение имеет свою специфику, но есть общие критерии относительно процедуры рефинансирования, которых придерживаются практически все коммерческие банки. К ним можно отнести: плохую КИ, наличие просрочек по платежам, полную некредитоспособность.

Рассмотрев основные плюсы и минусы рефинансирования кредита, мы выяснили, что эта операция не является панацеей во всех затруднительных ситуациях с займами. В некоторых случаях использование этого инструмента действительно выгодно, в других стоит поискать иные методы решения проблем.