Бесплатная консультация

онлайн или в офисе в 132 городах России

13.09.2024

735

О чем речь? Просроченная дебиторская задолженность – долг, не уплаченный в срок контрагентом, у которого истек срок исковой давности. Для «дебиторки» в бухучете используется своя строка – 1230.

На что обратить внимание? Просто так списать просроченную дебиторскую задолженность нельзя. Компании необходимо собрать первичную документацию, сделать проводки и составить акт.

Юрист ФЦБ проведет индивидуальный разбор вашей ситуации и даст рекомендации. Бесплатно!

Получить консультацию

Дебиторская задолженность – материальные активы, которые компании должны выплатить контрагенты. Организация, передавшая товар, оказавшая услугу и ожидающая оплату, – это кредитор. Лицо, получившее товар или услугу и не оплатившее их, – дебитор, тот же заемщик или должник.

Дебиторами могут быть:

Просроченная дебиторская задолженность – обычная штатная ситуация в деятельности компании. К примеру, завхоз получил деньги на закупку строительных материалов для ремонта. На период от получения средств до оформления отчета за потраченное лицо считается дебитором.

Дебиторская задолженность часто признается просроченной при невыполнении обязательств в определенный период, который должен быть обозначен в договоре.

Различают следующие виды:

Разбираясь в вопросе, что это значит – просроченная дебиторская задолженность, следует понимать, по каким причинам она может образоваться.

Залогом финансовой стабильности компании является строгий учет и контроль за соотношением «дебиторки» и «кредитки», соблюдением их лимита, а также принятие своевременных мер по предотвращению риска их возникновения и своевременной ликвидации.

Просроченную дебиторскую задолженность в бухгалтерском учете также классифицируют

По типу должников:

По характеру причин просрочки:

По правилам бухучета, дебиторская задолженность отражается в разделе оборотных средств. Возникает резонный вопрос: можно ли считать активом просроченную «дебиторку»?

Для ответа на вопрос изучим классическое определение оборотных финансовых активов, где четко указывается, что таковыми являются особые ресурсы организации, которые:

Согласно международным стандартам финансовой отчетности (МСФО), ресурс может являться активом, если он контролируется фирмой и в нем заложен экономический потенциал на перспективу.

Делаем вывод, что «дебиторка» может признаться активом в некоторых случаях, когда должник:

Дополнительно учитываются следующие критерии:

Дебиторская задолженность может быть признана просроченной, если это прописано в условиях договора. За организацией остается право не признать ее рискованной, в этом случае задолженность может стать активом, тогда для ее отражения применяется строка 1230.

В связи с истечением срока давности взыскания дебиторская задолженность может считаться просроченной, и она не отражается в составе оборотных средств потому что:

Безнадежная дебиторская задолженность оказывает на бизнес негативное влияние: тормозит оборачиваемость активов, вынуждает обращаться к кредитам, расходовать средства на взыскание. Этот показатель искажает положение дел: в активе отражены суммы, которых на практике нет. Безнадежный долг важно вовремя выявить и списать на убытки, определив срок взыскания по правилам бухгалтерского учета. Они таковы:

Право для прекращения срока исковой давности есть и у дебитора, и у кредитора в случаях признания и погашения долга, обращения в суд, возникновения форс-мажорных ситуаций.

Полный перечень причин, на которых может основываться прерывание исковой давности, был утвержден 29.09.2015 г. в постановлении Пленума Вооруженных сил Российской федерации №43.

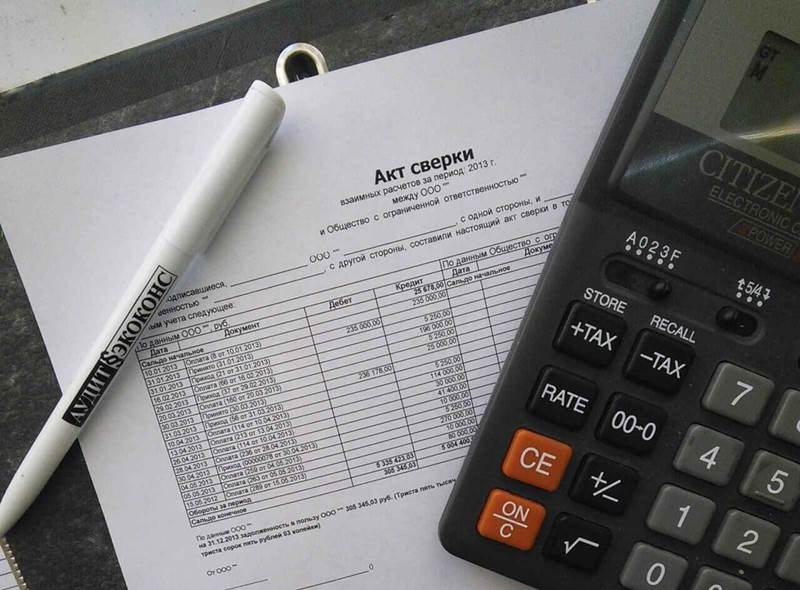

Важно, чтобы факт признания просроченной дебиторской задолженности в балансе был оформлен документально. При этом составляется акт сверки расчетов за подписью обеих сторон, признание претензии и другие документы. После этих действий отсчет срока исковой давности начинается с нуля. Срок ее ограничен десятью годами с момента нарушения права.

Сомнительная просроченная задолженность в балансе не проводится: по правилам бухгалтерского учета непогашенный в срок и не обеспеченный залогом и внешними гарантиями долг обязательно резервируется. Если же доверие к контрагенту в плане погашения задолженности имеется, то резерв не создается, на это указывает письмо Минфина от 27.01.2012 №07-02-18/01.

Порядок формирования и использование резерва по сомнительной задолженности определяется специально созданной комиссией и прописывается в учетной политике компании. Резерв выводится на забалансовый счет "Сомнительная задолженность" и снижает тем самым дебиторскую задолженность, отраженную в балансе.

Для определения сомнительного долга в целях создания резерва производятся следующие действия:

Создание резерва дает возможность более достоверно понимать финансовое положение, и его создают не только крупные компании, но и небольшие индивидуальные предпринимательства.

Размер резерва зависит от срока задержки платежа и рассматривается согласно п.70 Положения по ведению бухучета и отчетности, утвержденного приказом Министерства финансов №34н от 29.07.1998:

Отчисления в резерв считаются прочими расходами, и это прописано в п. 11 Положения по бухгалтерскому учету 10/99 "Расходы организации", утвержденном приказом Министерства финансов №33н от 06.05.1999 г.

Срок просроченной дебиторской задолженности ограничен. При истечении исковой давности и отсутствии возможности вернуть долги проводится процедура списания, которая строго регламентирована. Основанием для нее являются письменное описание, инвентаризация и приказ руководителя компании.

Если задолженность определена кредитором бесперспективной для возврата и списана в качестве убытка, совсем она не исчезает: долг в балансе отражается еще пять лет, чтобы дать возможность дебитору его погасить.

Для принятия решения о признании долгов безнадежными понадобится ряд документов: выписка о ликвидации компании-дебитора, постановление о банкротстве компании, акта о невозможности взыскания долга с обоснованием. Условия списания напрямую зависят от наличия резерва:

Списание задолженности завершается составлением акта с указанием:

Важно указать, что списываемая сумма включается во внереализационные расходы на прибыль, и обязательно дать ссылку на нормативные документы.

Списание безнадежной дебиторской задолженности выполняется по приказу руководителя. Это является основанием для занесения записи в документы бухгалтерского учета. Суммы для списания указываются в соответствующей справке.

Риск появления просроченных «дебиторок» могут предотвратить:

Надзорные органы очень внимательно проверяют документы по списанию дебиторной задолженности. При обнаружении отсутствия необходимых документов, их неправильного оформления, незаверенности, ошибок аудиторы могут проявить сомнение в их достоверности, а суд принудить к оплате задолженности.

Объем дебиторской задолженности служит индикатором финансового положения компании. Ее рост может стать причиной нестабильности и дефицита финансирования бизнеса. Поэтому необходимо уделять пристальное внимание управлению этими активами, работать с дебиторами и принимать меры по своевременной оплате счетов.