Бесплатная консультация

онлайн или в офисе в 132 городах России

01.08.2024

654

В чем проблема? Если банк подает в суд за невозврат кредита, то он считает человека злостным неплательщиком и хочет получить свои деньги гарантированным законом способом. В 99,9 % случаев судья признает за ним такое право и выносит решение не в пользу должника. После этого возвратом кредита занимаются уже приставы.

Что делать? По-хорошему, вообще не допускать подобных ситуаций. Но если уж так сложились обстоятельства и кредит реально нечем платить, то как минимум не стоит скрываться от банка. Он может пойти навстречу, реструктуризировав или рефинансировав долг. Если банк категоричен и требует возврата денег, поможет только банкротство.

Юрист ФЦБ проведет индивидуальный разбор вашей ситуации и даст рекомендации. Бесплатно!

Получить консультацию

Действующее законодательство обязывает заемщика исполнять требования кредитного договора, касающиеся порядка и сроков возврата ссуды. В случае нарушения графика выплат банк вправе требовать досрочного и полного погашения суммы, включая начисленные за время пользования деньгами проценты. На практике эти учреждения (КФУ) подают в суд в крайних случаях, когда все способы досудебного взыскания не принесли результата. Обычно иск создается, когда:

Задолженности, не превышающие 50 000 рублей, рассматриваются мировыми судьями. Зачастую судебные решения в таких случаях выносятся заочно, на основании предоставленных истцом документов. Должник не оповещается о грядущем заседании, а уведомляется уже о вынесенном решении, которое может быть обжаловано в течение 10 дней.

Более крупные суммы задолженности рассматривают в общем порядке, если банк подает в суд за неуплату кредита. Последствия для заемщика в таких случаях будут аналогичны за исключением того, что он обязательно получает судебную повестку. Оповещаться о начале разбирательства ответчик может также телефонограммой, направляемой помощником судьи или секретарем канцелярии.

В подобных случаях должнику нужно проверять, действительно ли это повестка из суда, а не очередное письмо от коллекторов. Убедиться в подлинности уведомления можно на сайте районного судебного участка в разделе «Судебное делопроизводство».

Если ответчик получил повестку, но на заседание без уважительных причин не пришел, суд вправе рассматривать дело и выносить решение заочно.

Существует срок исковой давности, равный трем годам с момента получения кредитором информации о нарушении своих прав. Именно в этот промежуток КФУ имеет право подавать иск на должника. Тем не менее, законодательство не запрещает обращаться в суд и по истечении этого срока, если ответчик своевременно не возразит. Поэтому должникам не следует расслабляться в надежде, что через три года все их недоимки автоматически спишутся.

Ни один кредитор заранее не станет уведомлять заемщика, через какое время после первых просрочек он пойдет в суд с иском. Задавать такие вопросы кредитному специалисту во время оформления договора чревато отказом в предоставлении средств. Банк, вероятно, начнет подозревать клиента в изначально нечестных намерениях.

Для примера возьмем отношения «Сбера» и человека, имеющего долг по кредитной карте. Через сколько месяцев просрочки банк подаст в суд за неуплату кредита? Практика показывает, что это обычно происходит спустя минимум 6 месяцев отсутствия платежей. Но никто не запретит тому же «Сберу» подать иск раньше. Например, когда держатель карты гасит какую-то часть долга и вскоре снова, после восстановления лимита, нарушает требования договора по карте.

Если банк обнаруживает такое поведение клиента, он не станет ждать повторных просрочек и будет стараться вернуть деньги через суд. Иногда все же должника уведомляют о необходимости погашения до подачи иска. Но нет гарантий, что заемщик сдержит данное на словах обещание.

Подобные махинации с кредитными картами зачастую вызывают у банков подозрения об участии заемщиков в азартных играх. Во времена легальности «наземные» казино по этой причине принимали у посетителей только наличные. В покупке фишек за кредитные средства обычно отказывали. На практике отсудить у игроманов банковские деньги не удавалось почти никому. Держателям кредиток, тем не менее, важно избегать посещения таких заведений. В противном случае азарт рано или поздно приведет к долговой яме и вероятным судебным искам.

Ни в одном российском законодательном акте четко не сказано, через сколько просрочек банк подает в суд за неуплату кредита. Среди должников бытует мнение, что против них пошли с иском спустя 3 месяца после первого невнесенного платежа. На практике так часто поступает, например, «Т-банк» (бывший «Тинькофф»). Он обычно подает в суд через 3-4 месяца отсутствия ежемесячных платежей по кредитной карте. Однако «Сбер» и ВТБ предпочитают не спешить с судебными разбирательствами, и в течение примерно полугода с должниками общаются специалисты досудебного взыскания.

Однако практически все банки когда-либо пользовались возможностью защиты своих прав через суд. В крупных кредитных организациях подача исков происходит в автоматическом режиме. Формы заявлений лишь дополняются персональными данными должников, а готовые документы направляются через интернет в соответствующие судебные участки.

Итак, подача иска происходит, когда банк безуспешно использовал все способы воздействия на должника. После вынесения судебного решения его исполнением начинают заниматься приставы. В их полномочия входят:

Указанные меры могут применяться также в превентивной форме. Если же суд вынес решение в пользу истца, приставы вправе начать его исполнение. Стоит отметить, что невыполнение требований по погашению кредита иногда может обернуться уголовным преследованием.

Что могут забрать судебные приставы за долги по кредитам и займам:

Если ответчик не присутствует на судебном заседании, вынесенное постановление передается приставам-исполнителям вместе с приказом. Взыскание долга в таком случае начинается сразу же. При отсутствии достаточных средств на арестованных счетах должника будет реализовываться его найденное имущество.

Если исполнительное производство не дает результата, суд иногда принимает решение о заведении уголовного дела. Наказанием в таком случае может быть:

Стоит помнить, что последний вариант является самой крайней мерой, реализуемой в отношении наиболее злостных должников. Остальные виды наказаний применяются судом в равной степени.

Игнорирование требований, описанных в судебной повестке, может обернуться серьезными последствиями. Учреждение в таком случае будет принимать решение без участия ответчика и, как правило, не в пользу последнего. Присутствие должника на судебном заседании позволит ему своевременно защитить свои гражданские права.

В суде как минимум часть требований истцов удовлетворяется. В интересах ответчика минимизировать их количество. Как уже говорилось, если решение судебного органа вступает в законную силу, далее делом должника занимаются судебные приставы-исполнители. Поэтому важно принять соответствующие меры, чтобы этого не произошло. Рекомендуемые действия:

Безусловно, данные меры не дают абсолютной гарантии в отказе суда от всех требований истца. Однако при этом появляется возможность хотя бы частичного списания истребованной задолженности по договору, лично подписанному заемщиком. Но какую-то часть долга по решению суда все равно придется погашать.

Проблему можно решить несколькими способами. Прежде всего нужно обратиться в КФУ, где оформлялся заем, договориться о смягчении графика платежей. Для этого нужны документальные доказательства финансовой невозможности обслуживать ссуду на прежних условиях. Банк нередко идет навстречу заемщику, пересматривая требования договора займа путем увеличения срока его погашения, снижения процентной ставки, списания штрафов и комиссий.

Если первый вариант не сработал, можно обратиться в другую КФУ с просьбой о рефинансировании долга. При этом подается заявка на кредит с целью погашения имеющейся ссуды, но на более выгодных условиях.

Самый крайний вариант — банкротство. В рамках прохождения этой процедуры должник может быть признан несостоятельным погашать свои долги из-за возникших финансовых трудностей.

Если заемщик будет признан банкротом, его имущество при наличии опишут и реализуют в счет погашения долга перед банком. Также по решению суда ежемесячно может списываться сумма до половины размера его заработной платы.

В настоящее время действуют несколько организаций, ведущих деятельность по юридическому сопровождению процедуры банкротства физических лиц. В соответствии с Федеральным законом № 127-ФЗ «О несостоятельности (банкротстве)», каждый гражданин РФ имеет право списать долги, если подтвердит свою финансовую несостоятельность.

И представленные на рынке юридические компании облегчают возможность воспользоваться таким правом через суд либо во внесудебном порядке. По статистике уже более 20 тысяч граждан РФ списали долги благодаря грамотной помощи правоведов.

Своевременное обращение в юридические и консалтинговые компании имеет свои преимущества.

Рекомендуется придерживаться следующих советов:

Должнику следует самому озаботиться решением проблем с долгом, если он хочет избежать общения с банком и приставами. Необходимо проявить инициативу и первым выйти на контакт с кредитором, даже если в данный момент нет возможности погасить недоимку. Здесь может помочь, например, наличие на руках больничного листа с длительным сроком лечения.

Обычно применяются два способа:

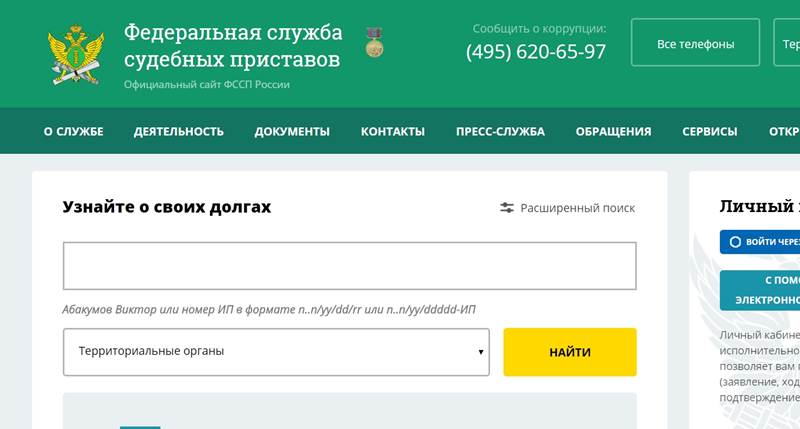

Основанием для вынесения судебного приказа является кредитный договор. Данный документ должен подтверждать факт образования задолженности. Таким образом, кредитору достаточно предоставить в суд договор, чтобы судебный приказ был вынесен и направлен в ФССП.

Действующим законодательством такая возможность предусмотрена. На практике же свободы лишаются исключительно злостные должники, не выплатившие кредиторам очень крупные суммы. По обычным потребительским кредитам уголовные дела возбуждаются крайне редко.

Чтобы избежать неприятных последствий, заемщик должен ответственно относиться к своим обязательствам. И вопрос о том, через сколько времени банк подает в суд за неуплату кредита, отпадет сам собой. Если же сложной финансовой ситуации избежать не удалось, рекомендуется своевременно пользоваться услугами профессиональных юристов. Специалисты помогут выработать наиболее безопасный путь решения проблемы.