Бесплатная консультация

онлайн или в офисе в 132 городах России

12.08.2024

925

Что такое страховые взносы? Это обязательные платежи, из которых формируются пенсионные, медицинские, социальные фонды. При выходе на пенсию, в декретный отпуск и при травматизме они обеспечивают выплаты соответствующим категориям граждан.

На что обратить внимание? Страховые взносы представляют собой определённый процент от зарплаты и других начислений, кроме некоторых компенсационных выплат. Уплачивать данные суммы должны работодатели, ИП и лица, ведущие частную практику.

Юрист ФЦБ проведет индивидуальный разбор вашей ситуации и даст рекомендации. Бесплатно!

Получить консультацию

Страховые взносы — это суммы, которые организация или ИП оплачивают за персонал, оформленный по трудовому или гражданско-правовому договору. В дополнение к этому предприниматель также обязан осуществлять страховые взносы за себя.

Какова основная цель страховых взносов? После наступления страхового случая плательщик, исправно их вносивший, получает выплату из фонда, соответствующую нормам законодательства. Это может включать пенсию или больничное пособие. Такие меры направлены на поддержку граждан в сложных жизненных ситуациях и при экономической уязвимости.

История страховых взносов относительно нова. Прогресс и развитие народного хозяйства вызвали необходимость в социальной защите наемных работников. Впервые о социальном страховании заговорили в XIX веке, тогда же в Германии появился Бисмарковский «Свод имперских законов».

В нашей стране страховать наемных работников стали после отмены крепостного права. В этот период был принят закон «Об обязательном учреждении вспомогательных товариществ на казенных горных заводах».

С целью внедрения более современных экономических рычагов в декабре 1990 года был создан Пенсионный фонд. До этого основой бюджета служил общий фонд заработной платы организаций.

1 января 1991 года был учреждён Фонд социального страхования, основной задачей которого является регулирование социальных страховых отношений.

24 февраля 1993 года для финансирование медицинского обслуживания стал обеспечивать Фонд медицинского страхования.

С 1 января 2023 года начал функционировать Социальный фонд России, состоящий из фондов пенсионного и социального страхования Российской Федерации (СФР).

Что такое страховые взносы от работодателя? На сегодняшний день к таким обязательным выплатам относятся:

Взносы на пенсионное и медицинское страхование направляются в Федеральный фонд обязательного медицинского страхования (ФОМС) и Пенсионный фонд России (ПФР) соответственно, тогда как взносы на общественное страхование и страхование от несчастных случаев поступают в Фонд социального страхования (ФСС).

Регулирование первых трёх видов взносов осуществляется главой 34 Налогового кодекса РФ, тогда как страхование от несчастных случаев регулируется Федеральным законом от 24.07.98 № 125-ФЗ и Федеральным законом от 22.12.05 № 179-ФЗ.

Ранее эти взносы оплачивались раздельно и вне зависимости друг от друга, сейчас их объединили в единый тариф. Теперь все вопросы администрирования этих взносов решает Социальный фонд России (СФР).

В соответствии с НК страховые взносы должны вносить лица из указанного ниже списка. Если субъект подпадает сразу под несколько категорий, то суммы начисляются отдельно по каждому пункту. Например, ИП обязан заплатить за себя и сотрудников.

Страховые взносы начисляются на:

Страховые взносы не начисляются на:

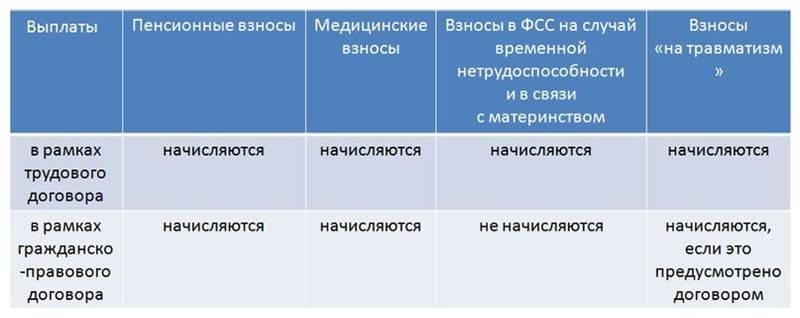

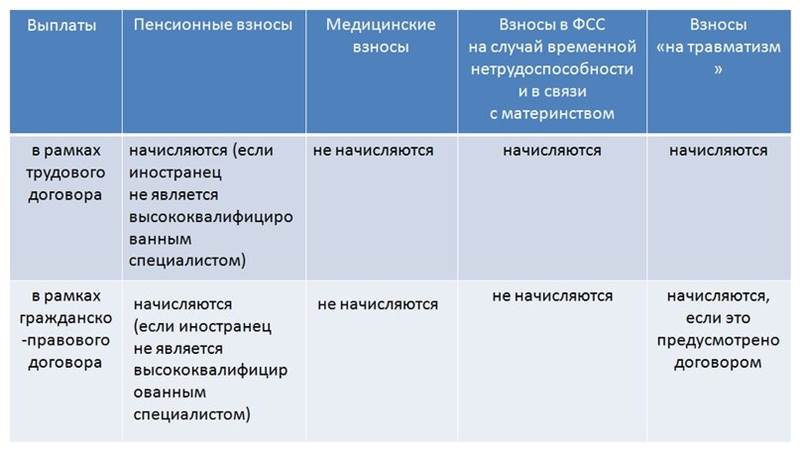

Начисление страховых взносов на выплаты иностранцам зависит от того, постоянно или временно они находятся в РФ, а также на каких условиях с ними заключен договор.

Страховые взносы определяются на основе установленных тарифов и базы для их расчета.

Ранее суммы, перечисляемые компаниями в фонды, зависели от заработной платы сотрудников и высчитывались по следующим ставкам:

Сегодня процесс упрощен: в зависимости от страховых взносов, выплачиваемых ИП, расчеты производятся следующим образом:

Размер взносов на сотрудников составляет:

В зависимости от вида деятельности компании могут быть добавлены взносы на травматизм в диапазоне от 0,2 % до 8,5 %. Также предусмотрены дополнительные выплаты за работу в неблагоприятных условиях. В случае признания условий труда вредными или опасными после специальной оценки платеж будет составлять 2-8 %. Если официальной оценки не было, ставки будут на уровне 6 % или 9 %, в зависимости от характера выполняемой работы.

ИП и самозанятые также обязаны вносить единые взносы, которые направляются на финансирование пенсионной и медицинской систем.

Обязательный ежегодный взнос 49 500 рублей. В случаях, когда прибыль превышает 300 тысяч рублей в год, то с излишней суммы взимается дополнительный процент в размере 1 %, но не более 277 571 рубля.

Например, если годовой доход предпринимателя 700 тысяч рублей, то он должен заплатить 49 500 плюс 1 % от разницы между доходом и 300 тысяч рублей (что составляет 4 000), в общей сложности 53 500.

Важно помнить, что страховые взносы обязательны для уплаты даже при отсутствии дохода.

ИП и самозанятые могут временно освобождаться от оплаты в случае временной нетрудоспособности по причинам:

В таких случаях необходимо подать заявление в налоговый орган вместе с соответствующими документами, дающими право на временное освобождение от уплаты страховых взносов.

Кроме того, существует множество других аспектов страховых взносов, включая разнообразные тарифы и льготы. Среди плательщиков, которые могут уплачивать сниженные взносы, выделяются три основные группы.

Льготы доступны предприятиям общественного питания, в том числе компаниям с количеством сотрудников более 250 человек. Пониженная ставка взносов распространяется только на часть заработной платы, превышающую общероссийский МРОТ.

Собственникам бизнеса рекомендуется ознакомиться с полным списком льгот. Есть вероятность, что получится причислить свою компанию к одному из пунктов и снизить ставку по выплате страховых взносов.

Отчетность о начислении страховых взносов для работодателей требует внимания к трем ключевым документам:

О страховых отчислениях «за себя» докладывать не нужно.

С 2017 года введен контроль оплаты страховых взносов, за исключением сумм на травматизм, которые проверяет Социальный фонд России. Насколько верны данные, можно посмотреть в офисах налоговой инспекции и на местах.

Социальный фонд России осуществляет следующие меры контроля:

Налоговые органы контролируют правильность и своевременность уплаты страховых взносов через:

Страховые взносы на ОПС, ОМС, на случай ВНиМ уплачиваются в налоговую по месту нахождения организации. А взносы за несчастные случаи – в СФР.

Существуют конкретные сроки:

Невыполнение обязательств по оплате страховки влечет за собой серьезные юридические последствия, включая административные и налоговые санкции, а в некоторых случаях даже уголовную ответственность. Работодатель, который не платит за своих сотрудников, может быть подвергнут штрафам, принудительным мерам взыскания и, в крайних случаях, лишению свободы.

Обычно применяется пеня и штраф в размере 20 % от суммы неуплаченных взносов. В случае умышленного нарушения наказание может быть увеличено до 40 %. Уголовная ответственность наступает в случае предоставления заведомо ложных сведений, приведших к значительному ущербу из-за неуплаты взносов.

Каждый предприниматель должен знать, что страховые взносы – это такое же важное отчисление в налоговую, как и другие обязательные платежи. Для законного ведения бизнеса необходимо вовремя вносить все суммы, установленные законодательством и налоговыми органами, причём не только за сотрудников, но и за себя. Если наступит страховой случай, это защитит граждан от финансовых потерь.